REPSOL (REP) presentó ayer sus resultados correspondientes al primer trimestre del ejercicio (1T2020), de los que destacamos los siguientes aspectos:

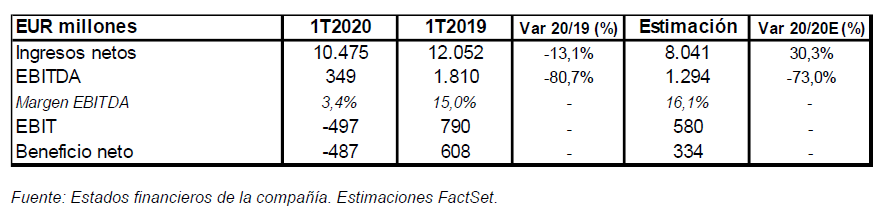

RESULTADOS REPSOL 1T2020 vs 1T2019 / CONSENSO ANALISTAS FACTSET019 vs 9M2018

- REP cerró el 1T2020 con una cifra de ventas de EUR 10.475 millones, lo que supone una caída del 13,1% interanual, debido principalmente al descenso de los precios del crudo. No obstante, la cifra real superó ampliamente (+30,3%) el importe que había estimado el consenso de analistas de FactSet.

- Asimismo, el cash flow de explotación (EBITDA) decreció un 80,7% interanual en el trimestre, hasta situarse en EUR 349 millones. La cifra real se quedó en este caso muy por debajo (-73,0%) de la previsión del consenso, cifrada en EUR 1.294 millones.

- Desglosando el EBITDA por área de negocio, Exploración y Producción aportó EUR 657 millones (vs EUR 1.063 millones en 1T2019), la división Industrial registró una pérdida de EUR 514 millones (vs EUR 554 millones en 1T2019), Comercial y Renovables contribuyó con EUR 242 millones (vs EUR 252 millones en 1T2019) y Corporación y Otros registró una pérdida de EUR 36 millones (vs EUR -59 millones en 1T2019).

- El resultado neto ajustado del 1T2020 ascendió a EUR 447 millones, un 28% inferior al del mismo periodo de 2019. Desglosando el mismo por área de negocio:

- Exploración y Producción: alcanzó los EUR 90 millones, lo que supone una caída del 72,1% con respecto a los EUR 323 millones del 1T2019, debido principalmente a unos menores precios de realización de crudo y gas, unos mayores costes debido principalmente a la adquisición de un 63% adicional en Eagle Ford (Estados Unidos) y a una valoración negativa de los inventarios.

- Industrial: ascendió a EUR 288 millones, un 6% superior al del mismo trimestre del 2019 por el mejor comportamiento de Repsol Perú, Comercialización & Trading de Gas y al impacto positivo de los ajustes de uso propio y ventas no trascendidas.

- Comercial y Renovables: ascendió a EUR 121 millones, un 12% inferior al del mismo trimestre del 2019, debido principalmente a unos menores resultados de GLP y Movilidad por el impacto del COVID-19 desde mediados de marzo.

- El efecto patrimonial es negativo en EUR 790 millones, frente a los EUR 3 millones positivos del 1T2019. La variación se explica por el desplome de los precios del crudo durante el mes de marzo, como consecuencia de la rápida propagación del COVID-19 y su impacto en la demanda, así como por el exceso de oferta de crudo por la ausencia de acuerdos entre los países productores. Este efecto incluye adicionalmente el saneamiento de existencias de los crudos y productos.

- Los resultados específicos del 1T2020 ascendieron a EUR -144 millones, los cuales comparan con un resultado de EUR -13 millones en el mismo periodo del año 2019 y corresponden principalmente al efecto negativo del tipo de cambio en los impuestos, principalmente en Brasil, así como a las provisiones por riesgo de crédito en Venezuela. Esto fue parcialmente compensado por las ganancias originadas por la desinversión de los activos en Papúa Nueva Guinea.

- Con todo ello, el resultado neto atribuible ascendió a una pérdida de EUR 487 millones, debido principalmente a las menores ventas, y al efecto patrimonial negativo y los resultados específicos del 1T2020 mencionados. Esta pérdida neta compara negativamente con el beneficio de EUR 334 millones que estimó el consenso de FactSet.

- REP ha adoptado un Plan de Resiliencia considerando un entorno macroeconómico muy exigente para el resto del año: Brent promediando $ 35/Bbl en el período abril a diciembre y un Henry Hub de $ 1,8/MBtu. El Plan de Resiliencia contempla la puesta en marcha de iniciativas que suponen reducciones añadidas de más de EUR 350 millones en los gastos operativos y de más de EUR 1.000 millones en las inversiones, así como optimizaciones del capital circulante próximas a EUR 800 millones respecto de las métricas inicialmente presupuestadas. Con todo ello, incluso en este escenario la deuda de REP no se incrementará en 2020 respecto a la del cierre del ejercicio 2019.

- La deuda neta de REP a cierre del 1T2020 se situó en EUR 4.478 millones, EUR 258 millones superior a la del cierre de 2019, impactada principalmente por la adquisición de 17,6 millones de acciones propias durante el trimestre. La deuda neta incluyendo arrendamientos se situó en EUR 8.364 millones tras la aplicación de la NIIF 16.

- La compañía confirmó que la remuneración al accionista prevista para el mes de julio ascenderá a EUR 0,55 brutos/acción, que será satisfecha bajo la fórmula de scrip dividend.

¿Tienes alguna duda?

Puedes consultarnos a través de info.link@linksecurities.com o en el 91 504 06 12

Lee nuestra últimas entradas al blog:

Agenda de eventos macroeconómicos | 29 abril – 3 mayo

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 22 al 26 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 15 al 19 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másSuscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

Suscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados