INDITEX (ITX) presentó ayer sus resultados correspondientes al primer trimestre del ejercicio 2020 (1T2020), que comprende los meses de febrero a abril, y de los que destacamos los siguientes aspectos:

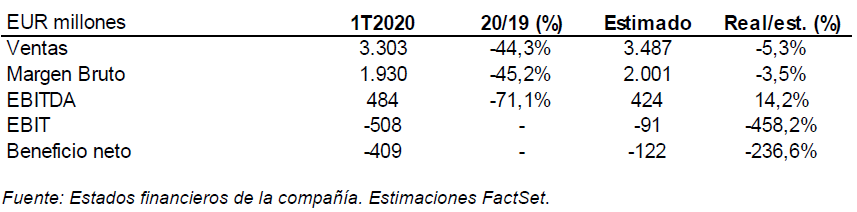

RESULTADOS INDITEX 1T2020 vs 1T2019 / CONSENSO ANALISTAS FACTSET

- ITX alcanzó una cifra de ventas de EUR 3.303 millones en el 1T2020, lo que supone una caída del 44,3% interanual, y también es un 5,3% inferior con respecto al importe que esperaba el consenso de analistas de FactSet. Los resultados del 1T2020 se vieron afectados por el impacto negativo proveniente del Covid-19. No obstante, ITX destacó el comportamiento de las ventas online en el 1T2020, con un crecimiento del 50% (+95% las ventas online del mes de abril estanco).

- En lo que se refiere al margen bruto, en el 1T2020 ITX elevó el mismo hasta los EUR 1.930 millones, un 45,2% menos que en el mismo trimestre de 2019, y una cifra un 3,5% menor que la esperada por parte del consenso. En términos sobre ventas, el margen bruto se situó al cierre del 1T2020 en el 58,4%, frente al 59,5% del cierre del mismo trimestre del año anterior.

- El estricto control de los gastos operativos conllevó una disminución interanual del 21% de su importe, lo que arrojó un cash flow de explotación (EBITDA) de EUR 484 millones, que es un 71,1% menor al del 1T2019, pero que batió la estimación (+14,2%) de EUR 424 millones del consenso de analistas. En términos sobre ventas, el margen EBITDA se situó al cierre de abril en el 14,6%, casi la mitad del 28,3% del 1T2019, aunque mejor que el 12,2% esperado por el consenso.

- Por su lado, la partida de amortizaciones y depreciaciones se incrementó en un 42,5% interanual, hasta los EUR 992 millones, por la inclusión de una provisión por la conclusión del programa de optimización de espacio por EUR 308 millones. Debido a ello, el beneficio neto de explotación (EBIT) registró una pérdida de EUR 508 millones en el 1T2020, que compara muy negativamente con el beneficio de EUR 980 millones del mismo periodo del año anterior.

- De esta forma, el resultado antes de impuestos (BAI) registró una pérdida de EUR 539 millones, frente al resultado positivo de EUR 952 millones del 1T2019. Con todo ello, el resultado neto resultó en una pérdida de EUR 409 millones, que contrasta con el beneficio neto atribuible de EUR 734 millones del 1T2019, y es muy superior a la pérdida esperada del consenso, cifrada en EUR 122 millones. Excluyendo la provisión mencionada, el resultado neto habría sido una pérdida de EUR 175 millones.

- Debido a la flexibilidad del modelo de negocio el inventario de ITX decreció un 10% al cierre del trimestre. El inventario al cierre del periodo es de alta calidad. La posición financiera neta de ITX es de EUR 5.752 millones al final del periodo.

- Por otra parte, el Consejo de Administración de ITX propondrá a la Junta General de Accionistas la aprobación de un dividendo ordinario para el ejercicio 2019 de EUR 0,35 brutos por acción a pagar el 2 de noviembre de 2020. ITX mantiene su política de dividendos que combina un 60% de pay-out ordinario y dividendos extraordinarios. El resto del dividendo extraordinario de los años 2020 y 2021 (EUR 0,78 brutos por acción) será pagado en los años 2021 y 2022.

- Además, ITX informó que la venta en tienda y online a tipo de cambio constante decreció un 51% en el mes de mayo. Asimismo, la venta en tienda y online a tipo de cambio constante desde el 2 de junio hasta el 8 de junio decreció un 34%. En aquellos mercados en que las tiendas estaban plenamente abiertas (54% de las tiendas totales) la venta bajó un 16%.

- Por otra parte, ITX actualizó su estrategia para el periodo 2020-2022. De la misma, destacamos lo siguiente:

- Las inversiones totales serán de unos EUR 900 millones anuales en el periodo 2020-2022. El plan de inversiones incluye una inversión digital de EUR 1.000 millones a lo largo de estos 3 años.

- Se espera que las ventas online alcancen más del 25% de las ventas totales en 2022.

- El crecimiento del espacio bruto en el periodo 2020-2022 será de alrededor del 2,5% anual. Las aperturas brutas de ITX serán alrededor de 150 tiendas anuales en el periodo 2020-2022. Durante este período el grupo llevará a cabo un número muy significativo de ampliaciones de tiendas de alta calidad.

- ITX ha decidido absorber entre 1.000 y 1.200 tiendas en los años 2020 y 2021. El plan incluye 500-600 unidades cada año. Si bien el resultado antes de impuestos (BAI) correspondiente a las tiendas a absorber representa entre el 3% y el 4% del total del grupo, ITX espera compensarlo plenamente con el aumento de ventas de tiendas cercanas y online y por las eficiencias generadas por la mejora en la función de compra y la gestión de inventarios, impulsando un mayor volumen de ventas a precio completo a largo plazo.

Por otro lado, el presidente de ITX, Pablo Isla, destacó que el grupo pondrá el foco en las tiendas de más calidad porque son las que permiten desarrollar la estrategia integrada a la que camina el grupo. Nuestro modelo de negocio es único por su flexibilidad y eficiencia, y seguimos teniendo plena confianza en el mismo, señaló Isla.

Isla aseguró, además, que ven una progresiva recuperación de las ventas en los mercados donde ya han abierto las tiendas. Si la caída fue del 51% en mayo, el descenso remitió hasta el 34% en la primera semana de junio y fue del 16% en los mercados donde los establecimientos del grupo ya están operativos. ITX ya ha abierto 5.743 tiendas en 79 mercados, respecto a una red total de 7.412 tiendas en más de 90 países. Además, Isla defendió que la actualización estratégica del grupo pasa por potenciar la digitalización, acelerar la integración entre las tiendas físicas y el online y mantener los compromisos de ITX en materia de sostenibilidad. Las tiendas que vamos a absorber (entre 1.000 y 1.200) son rentables. La medida no se toma por razones económicas, sino porque nuestra visión es a largo plazo, señaló.

En este sentido, el presidente de ITX indicó que el grupo, que empezó su plan de optimización en su superficie comercial en 2012, pondrá el foco en las tiendas de más calidad, que son las más preparadas para lograr sus objetivos estratégicos y la clave de su diferenciación competitiva. Su objetivo es que la venta online suponga el 25% de las ventas en 2022, frente al 14% a cierre de 2019. Este plan, unido a la apertura de en torno a 150 tiendas anuales de gran calidad entre 2020 y 2022, deberían permitir a la empresa mantener su previsión de crecer entre un 4% y un 6% anual a largo plazo. Como ya hemos señalado, el grupo destinará EUR 900 millones al año para desarrollar este plan.

¿Tienes alguna duda?

Puedes consultarnos a través de info.link@linksecurities.com o en el 91 504 06 12

Lee nuestra últimas entradas al blog:

Agenda de eventos macroeconómicos | 29 abril – 3 mayo

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 22 al 26 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 15 al 19 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másSuscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

Suscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados