Resumen Sesión AYER

- La sesión de AYER en las bolsas europeas y estadounidenses giró alrededor de la publicación del IPC de junio en EEUU, publicación que supuso un antes y un después en los mercados de bonos y de acciones. Así, las mejores cifras de lo anticipado de la inflación estadounidense propiciaron que tanto la renta variable como la renta fija occidental subiera AYER con fuerza, con los principales índices bursátiles de estos mercados cerrando el día con fuertes alzas.

- Todo ello fue consecuencia de que tanto el IPC como su subyacente se comportaron en el mes de junio ligeramente mejor de lo esperado, situándose sus tasas interanuales de crecimiento a su nivel más bajo en aproximadamente dos años. Si bien creemos que en gran medida esta “sorpresa” propiciada por el IPC estadounidense de junio había sido adelantada por los mercados de valores europeos y estadounidenses, la reacción de los mismos no dejó por ello de ser positiva. Estamos convencidos que, dada la fortaleza que continúa mostrando el mercado laboral estadounidense y el hecho de que, a pesar de la mejoría, la inflación sigue, especialmente la subyacente, muy por encima de su objetivo del 2%, la Reserva Federal (Fed) volverá a incrementar sus tasas de interés de referencia en la reunión que mantendrá su Comité Federal de Mercado Abierto (FOMC) a finales de este mes.

Resumen Sesión HOY

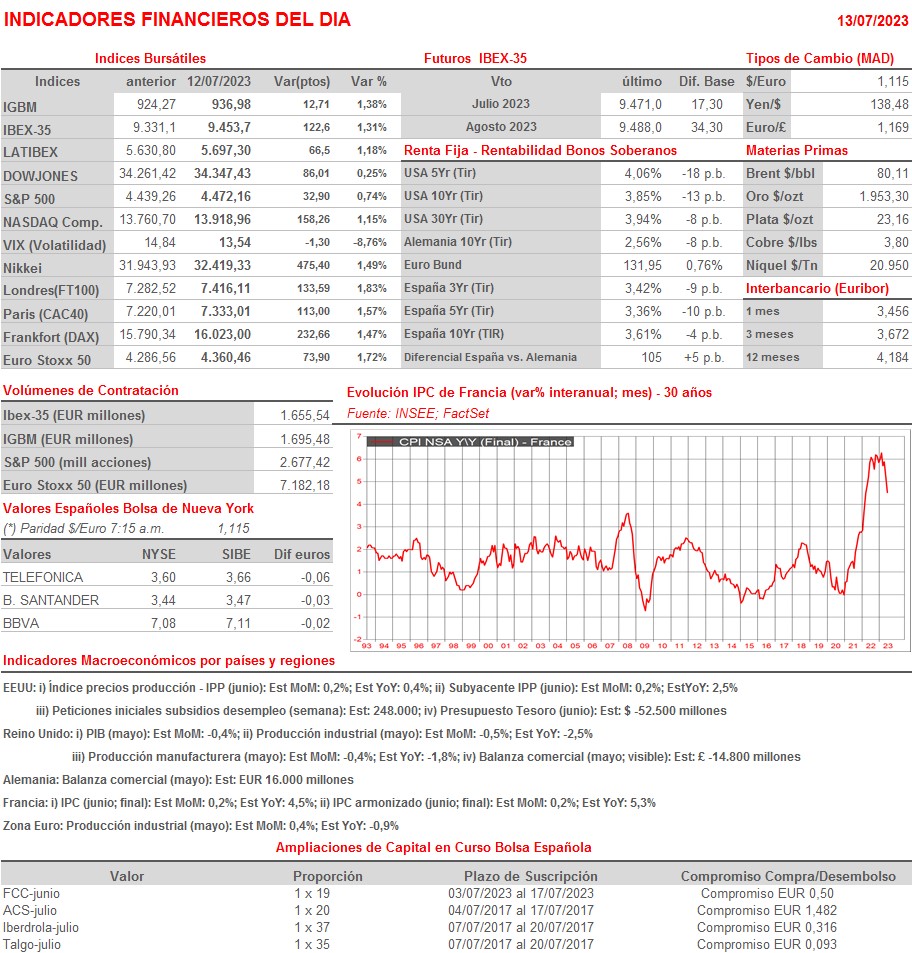

- Esperamos que HOY a la apertura las bolsas europeas mantengan el buen tono de AYER, animadas por la fortaleza mostrada esta madrugada por las bolsas asiáticas, que han obviado por completo las débiles cifras de las exportaciones e importaciones chinas del mes de junio, que han estado muy por debajo de lo esperado. HOY tendremos más referencias sobre el comportamiento de los precios en EEUU, ya que esta tarde se publica el índice de precios de la producción (IPP) del mes de julio, cuyas tasas de crecimiento interanual, tanto del índice general como de su subyacente, se espera que se hayan vuelto a desacelerar sensiblemente en el mes; la primera hasta el 0,4% desde el 1,1% de mayo, y la segunda hasta el 2,5% desde el 2,8% del mes precedente. La agenda macroeconómica también incluye la publicación de la lectura final del IPC de junio en Francia; la de la producción industrial de mayo en la Eurozona, la del PIB del Reino Unido del mes de mayo y, ya por la tarde y en EEUU, de las peticiones iniciales de subsidios de desempleo semanales, cifra que es una buena aproximación a la evolución de desempleo semanal en el país y que, por ello, suele ser muy seguida por los inversores.

- Además, dos importantes compañías estadounidenses, referentes en sus respectivos sectores de actividad, Delta Air Lines (DAL-US) y PepsiCo (PEP-US) darán a conocer sus cifras trimestrales, “adelantándose” de este modo al inicio “oficioso” de la temporada de publicaciones de resultados trimestrales, que comienza MAÑANA en Wall Street con tres de las grandes entidades de crédito del país, JP Morgan (JPM-US), Wells Fargo (WFC-US) y Citigroup (C-US) “confesándose” ante los inversores.

Eventos del DÍA

>Bolsa Española

- Prim (PRM): paga dividendo ordinario complementario a cargo del ejercicio 2022 por importe bruto por acción de EUR 0,146800;

- Amadeus (AMS): paga dividendo ordinario único con cargo a 2023 por importe bruto de EUR 0,74 por acción;

- Miquel y Costas (MCM): paga dividendo ordinario complementario a cargo al ejercicio 2022 por importe bruto de EUR 0,125144;

- Acerinox (ACX): descuenta dividendo ordinario a cuenta de 2022 por importe bruto de EUR 0,30 por acción; paga el día 17 de julio.

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- Frankfurt Airport (FRA): ventas, ingresos y estadísticas de tráfico de junio de 2023;

- Heidelberg Pharma (HPHA-DE): resultados 2T2023.

>Wall Street: publican resultados trimestrales, entre otras compañías:

- Delta Air Lines (DAL-US): 2T2023;

- PepsiCo (PEP-US): 2T2023.

Cambios de RECOMENDACIÓN

- ACS.SM (ACS SA): UBS recorta a NEUTRAL desde COMPRAR.