INMOBILIARIA COLONIAL (COL) presentó el martes por la tarde sus resultados correspondientes a los primeros nueve meses del ejercicio (9M2019), de los que destacamos los siguientes aspectos:

RESULTADOS COLONIAL 9M2019 vs 9M2018

-

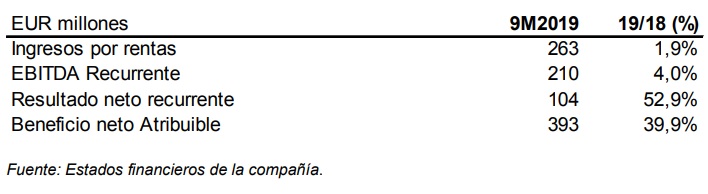

COL cerró 9M2019 con unos ingresos por rentas de EUR 263 millones, lo que supone una mejora del 1,94% con respecto a los obtenidos en el mismo periodo de un año antes. En términos homogéneos (like-for-like), es decir, ajustando inversiones, desinversiones y variaciones en la cartera de proyectos y rehabilitaciones y otros extraordinarios, el aumento fue del 4% interanual.

- El incremento de los ingresos por rentas se basó en el importante crecimiento de la cartera comparable like for like en los tres mercados en los que opera COL. El nivel de crecimiento like for like se situó entre los más altos en Europa y proviene principalmente de la capacidad de COL de capturar incrementos en precios de alquiler, gracias a su fuerte posicionamiento en el centro ciudad (CBD). Destacó, durante el 3T2019 el mercado de Madrid con un incremento del +5% like for like

- En España, los ingresos por rentas like-for-like han aumentado un +4%, un +3% en la cartera de Barcelona y un 5% en la cartera de Madrid. En París, los ingresos por rentas han aumentado un +3% like-for-like, impulsado principalmente por contratos firmados en los activos de Cézanne Saint-Honoré, Washington Plaza, #Cloud y Grenelle.

- El cash flow de explotación (EBITDA) recurrente (ajustado por el importe temporal de los IBIs) se elevó hasta los EUR 210 millones, un 4,0% interanual superior. En términos reportados, el EBITDA creció un 3% interanual, hasta los EUR 208 millones.

- El impacto en la cuenta de resultados por revalorización y ventas de activos de las inversiones inmobiliarias ascendió a EUR 436 millones. La revalorización, que se registró tanto en Francia como en España, es consecuencia del aumento del valor de tasación de los activos.

- El resultado antes de impuestos y minoritarios a cierre del 3T2019 ascendió a EUR 505 millones, +21% vs el año anterior. Considerando el importante crecimiento de valor del portfolio de los primeros 6 meses del año, así como la plusvalía de las desinversiones de los activos logísticos y deduciendo todos los impactos no recurrentes, el resultado neto atribuible ascendió a EUR 393 millones, +40% respecto al mismo periodo del año anterior, y equivalente a un aumento de EUR 112 millones.

-

Al cierre del 3T2019, COL cuenta con una cartera total de 1.944.206 m² (1.391.478 m² sobre rasante), concentrada principalmente en activos de oficinas, que corresponde a 1.645.929 m².

¿Tienes alguna duda?

Puedes consultarnos a través de info.link@linksecurities.com o en el 91 504 06 12

Lee nuestra últimas entradas al blog:

Agenda de eventos macroeconómicos | del 22 al 26 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 15 al 19 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másRentabilidad 1T 2024 Fondo Momento Europa

En los primeros meses transcurridos del ejercicio 2024, el Fondo Momento Europa ha alcanzado una atractiva rentabilidad neta del 6,53%.

leer másSuscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

Suscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados