BANCO SABADELL (SAB) presentó ayer sus resultados correspondientes al ejercicio 2019, de los que destacamos los siguientes aspectos:

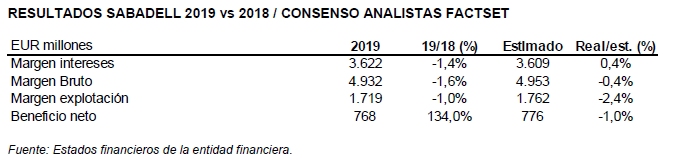

- El margen de intereses de SAB a cierre 2019 se situó en EUR 3.622 millones (EUR 2.644 millones Ex TSB), lo que supone una reducción del 1,4% interanual a nivel grupo por la aplicación de IFRS16, la titulización de préstamos y los menores tipos de interés. El consenso de analistas de FactSet esperaba un importe algo inferior (+0,4% vs consenso).

- Las comisiones netas crecieron un 7,7% (5,8% Ex TSB) interanual y se situaron en EUR 1.439 millones, impulsadas por el buen comportamiento de las comisiones de servicios, y con incrementos en todos los segmentos. No obstante, los resultados por operaciones financieras (ROFs) redujeron un 44,0% interanual su importe, hasta situarse en EUR 126 millones.

- De esta forma, el margen bruto de SAB se elevó hasta los EUR 4.932 millones, un 1,6% menos que en 2018, y ligeramente por debajo (-0,4%) del importe esperado por el consenso de analistas.

- El total de costes se situó en EUR 3.213 millones a cierre del ejercicio 2019 (EUR 2.161 millones Ex TSB), lo que supone una reducción del 1,8% en el año. Por lo que respecta a la ratio de eficiencia, ésta se situó en el 55,6% al cierre de 2019 y mejora respecto al ejercicio anterior (58,3%).

- Así, el margen de explotación disminuyó un 1,0% interanual, hasta los EUR 1.719 millones, y también estuvo por debajo (-2,4% interanual) respecto a la cifra esperada por el consenso.

- El beneficio neto atribuido de SAB cerró 2019 en EUR 768 millones, una mejora del 134% interanual, aunque un 1,0% inferior a lo que esperaba el consenso.

- La mejora de solvencia de SAB ha sido de 34 pb en el trimestre y por tanto la ratio CET1 fully loaded se sitúa a final del año en el 11,7% (12,1% pro forma tras la venta de Sabadell AM).

- Los recursos de clientes en balance totalizan a cierre del 4T2019 EUR 146.309 millones (EUR 110.886 millones Ex TSB) y presentan un crecimiento del 6,5% interanual y del 2,7% intertrimestral por el crecimiento de las cuentas a la vista apoyado en el efecto positivo del tipo de cambio.

- Por otra parte, la ratio de morosidad del grupo se sitúa en el 3,8%, que compara con el 4,2% del año anterior.

¿Tienes alguna duda?

Puedes consultarnos a través de info.link@linksecurities.com o en el 91 504 06 12

Lee nuestra últimas entradas al blog:

Agenda de eventos macroeconómicos | 29 abril – 3 mayo

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 22 al 26 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 15 al 19 de abril

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másSuscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

Suscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados