La compañía española especializada en la producción y venta de acero inoxidable ACERINOX (ACX) ha dado a conocer sus cifras correspondientes al 1S2019, de las que destacamos brevemente los siguientes aspectos:

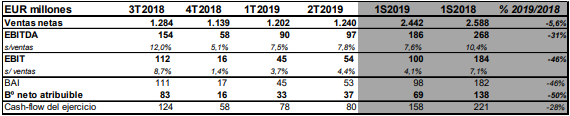

Resultados ACX 1S2019 vs. 1S2018

RRII Acerinox; Elaboración propia

-

- ACX alcanzó en el 1S2019 unas ventas de EUR 2.442 millones, un 5,6% inferiores a las registradas en el mismo semestre del año anterior. En el 2T2019 estanco las ventas han aumentado un 3,1% en relación al trimestre precedente, aunque, en relación al mismo trimestre del 2018, han bajado el 7,0%. El consenso de analistas (recopilado por la propia compañía) barajaba una cifra de ventas para el 2T2019 de EUR 1.235 millones, muy en línea con la real.

- Destacar que en el mercado europeo las medidas de salvaguardia implementadas a partir del 1 de febrero por la Comisión Europea (CE) están funcionando relativamente bien, habiendo bajado el porcentaje de las importaciones de producto desde el 30% del año pasado al 26% en el 1S2019. Los precios base continúan deprimidos. Por su parte, los inventarios están creciendo, mientras que la demanda final de acero inoxidable está debilitándose en línea con la economía de la región. Así, el consumo aparente ha bajado el 9,1% en el 1S2019 en tasa interanual,

con comportamientos negativos de todos los principales mercados. - El mercado norteamericano sigue bien, apoyándose en una economía que se muestra resistente y en las tarifas implementadas por el Gobierno, que están teniendo un efecto positivo, siendo éste el mercado que mejor comportamiento sigue teniendo. Los inventarios, por su parte, continúan normalizándose, mientras que los precios base se mantienen estables, pero por encima de los del resto de mercados. Los precios finales han descendido por el impacto negativo del extra de aleación.

- El mercado asiático sigue muy presionado, ahora un poco más tras las medidas proteccionistas aplicadas en EEUU y en Europa, lo que provoca que la producción excedentaria de China e Indonesia tenga acceso limitado a otros mercados. Este exceso de oferta continúa presionando los precios a la baja.

- La caída de los precios del níquel y del cromo en el 2S2018 provocaron el descenso de los extras de aleación en enero y febrero de 2019, recuperándose a partir de marzo y habiendo seguido subiendo en abril y mayo tras la recuperación de los precios de estas materias primas en los primeros meses del ejercicio corriente. En las últimas semanas el precio del níquel se ha disparado al alza, llegando a superar los $ 14.000. El efecto en el sector ha sido menor del habitual al considerar los principales “jugadores” este aumento injustificado. No obstante, la volatilidad

del precio de la materia prima está dificultando la planificación a las compañías y a los intermediarios del sector al restar visibilidad al escenario al que se enfrentan. - Las producciones de acería de ACX en el 1S2019 han sido un 8% inferiores a las del mismo periodo del año precedente. Por su parte, la del 2T2019 estanco ha descendido el 11% en tasa interanual. Por su parte, la producción de laminado en caliente ha bajado también el 8% en el 1S2019 (-8% en el 2T2019 en tasa interanual) y la de laminado en frío el 7% (-6% en el 2T2019 en tasa interanual). Por último, la de producto largo bajó el 8% (-16% en el 2T2019 en tasa interanual).

- ACX ha obtenido en el 1T2019 un cash-flow de explotación (EBITDA) de EUR 186 millones (7,6% sobre ventas), cifra que compara mal (-31%) con la del 1S2018. Los analistas esperaban una cifra superior, de EUR 194 millones. No obstante, cabe destacar que en el 2T2019 ACX ha dotado una provisión por depreciación de existencias de EUR 13 millones. Sin tener en cuenta la misma, el EBITDA normalizado habría ascendido a EUR 199 millones. En relación al 1T2019 el EBITDA del 2T2019 ha aumentado el 7%, mientras que en tasa interanual ha descendido el 36%.

- Tras restar las amortizaciones y las depreciaciones, el beneficio de explotación (EBIT) se situó en el 1S2019 en los EUR 100 millones, sustancialmente por debajo de los EUR 184 millones del 1S2018 (-46%). Los analistas esperaban una cifra de EUR 104 millones, ligeramente superior a la real.

- Por último, el beneficio neto de ACX se elevó a EUR 69 millones en el 1S2019, un 50% por debajo del obtenido en el mismo periodo del 2018. En relación al 1T2019 el beneficio neto estanco del 2T2019, que se elevó a EUR 37 millones, mejora un 13%. Los analistas esperaban una cifra de EUR 40 millones en el 2T2019 y de EUR 73 millones en el 1S2019, en ambos casos por encima de lo alcanzado por la compañía.

- Durante el 2T2019 analizado ACX generó caja libre neta por importe de EUR 22 millones, que asciende a EUR 39 millones en el conjunto del 1S2019, siempre excluyendo el pago de dividendos. La deuda financiera neta del grupo aumentó en el 1S2019 en comparación con la cifra de diciembre en EUR 90 millones, hasta los EUR 642 millones. En el periodo ACX destinó EUR 81 millones al pago de dividendos y EUR 49 millones a la amortización de acciones

Valoración: las cifras publicadas por ACX son flojas, algo peores de lo esperado por los analistas, entre los que nos incluimos, reflejo del difícil entorno al que se enfrenta el sector, lleno de incertidumbres, las cuales están provocando que los almacenistas sigan actuando de forma muy prudente a la hora de hacer sus pedidos, lo que, especialmente en Europa, está impidiendo que, por ahora, se puedan recuperar los precios base del acero inoxidable, que continúan muy deprimidos.

Además, el debilitamiento de la economía mundial, especialmente en Europa, se está dejando notar en la demanda de acero inoxidable. Destacar, en este sentido, el mejor comportamiento relativo del mercado de EEUU, en el que la resistencia de la economía estadounidense y las tarifas implantadas por la Administración están teniendo un efecto positivo.

Asia sigue siendo el mayor problema al que se enfrenta el sector, dada la elevada sobrecapacidad instalada en China, que lleva mucho tiempo presionando los precios a la baja, más aún ahora que los mercados europeos y estadounidense se han cerrado parcialmente a los productores de la región.

ACX espera un 3T2019 con cifras similares a las del 2T2019, con estabilidad de precios base y de la demanda, y a pesar de la estacionalidad típica de estas fechas en Europa. Aunque los resultados para el resto del ejercicio son, a día de hoy, muy difíciles de predecir, no creemos que ACX vaya a ser capaz de alcanzar nuestras estimaciones, ni las del consenso, que son algo inferiores a las nuestras. Recordar que nosotros teníamos proyectadas unas ventas para el ejercicio 2019 de EUR 4.980 millones (EUR 4.955 millones el consenso de analistas); un EBITDA de EUR 469 millones (EUR 426 millones el consenso de analistas); y un beneficio neto de EUR 212 millones (EUR 177 millones el consenso de analistas).

A corto plazo creemos poco factible que las acciones de ACX recuperen la tendencia alcista, ya que es previsible que, como tenemos que hacer nosotros, los analistas continúen revisando a la baja sus estimaciones de resultados para el ejercicio. La falta de visibilidad que presenta el sector, con el errático comportamiento tanto de los inventarios como de los precios de las principales materias primas que se utilizan en la fabricación del acero inoxidable, especialmente del níquel, hace muy complicado poder determinar cuándo va a tocar fondo el sector. La debilidad del entorno económico, especialmente en Europa, tampoco ayuda a ello. Ponemos en revisión nuestra valoración de la compañía y nuestra recomendación, que era de ACUMULAR.