Resumen Sesión AYER

- Durante la sesión de AYER asistimos a un tímido intento de rebote por parte de los principales índices bursátiles europeos y estadounidenses tras los fuertes descensos que habían experimentado en las dos jornadas precedentes. Nuevamente fueron los valores ligados con la energía y el petróleo y con las materias primas minerales, estos últimos animados por las declaraciones del presidente de China, Xi, en las que apoyaba el desarrollo de nuevas infraestructuras como medio para impulsar el crecimiento económico del país, los que mejor se comportaron. A ellos se unieron en Europa el sector químico y el del automóvil, cuyos valores reaccionaron positivamente a la publicación de algunos resultados trimestrales mejores de lo esperado, entre ellos los del grupo Mercedes-Benz.

- A pesar de que la temporada de publicación de resultados no está siendo del todo negativa, y de que muchas compañías se están “atreviendo” a mantener sus expectativas de resultados para el ejercicio a pesar del incierto escenario al que se enfrentan, en conjunto las cifras dadas a conocer no están “siendo capaces” de contrarrestar el pesimismo que han generado entre los inversores factores como i) la elevada inflación, que ha llevado a los bancos centrales a acelerar la retirada de sus estímulos monetarios; ii) la guerra de Ucrania, que sigue enquistada y que amenaza con provocar una profunda crisis energética en Europa, si es que ya no lo ha hecho, y iii) los confinamientos en China, producto de la política de “Covid-cero” por la que sigue apostando el gobierno del país, que están provocando nuevos cuellos de botella en muchas cadenas de distribución de productos y que están teniendo un impacto muy negativo en la economía del país y, especialmente, en su mercado laboral

Resumen Sesión HOY

- HOY esperamos una apertura ligeramente al alza de las bolsas europeas, con los inversores muy pendientes, entre otras referencias, de los futuros de los índices estadounidenses, que vienen al alza, de los rendimientos de los bonos y de las divisas. En ese sentido, comentar que el dólar alcanzó AYER su cambio más elevado frente al euro en cinco años lo que, a pesar de ser positivo para las exportaciones europeas, tiene un claro impacto inflacionista al aumentar los precios de las importaciones que realiza la región en dólares, concretamente las energéticas, lo cual es en estos momentos un nuevo motivo de preocupación y de presión para el BCE.

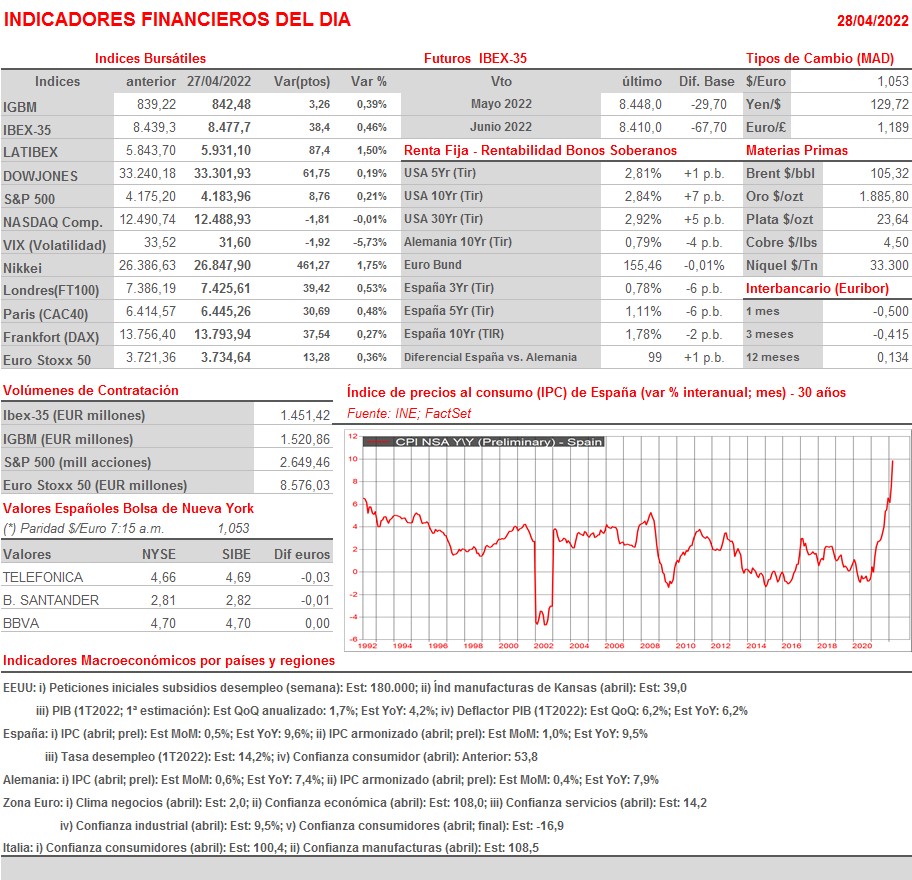

- HOY se publicará en EEUU la primera estimación del PIB del 1T2022, variable que se espera haya ralentizado bruscamente su crecimiento intertrimestral en términos anualizados en comparación con el alcanzado en el 4T2021. Además, se publicarán las lecturas preliminares de los IPCs en Alemania y en España, así como los índices de confianza empresarial sectoriales de la Eurozona, que elabora mensualmente la Comisión Europea (CE).

Eventos del DÍA

>Bolsa Española

- Prosegur (PSG): paga dividendo ordinario a cuenta de 2021 por importe bruto de EUR 0,031 por acción;

- Santander (SAN): descuenta dividendo ordinario complementario a cargo 2021 por importe bruto por acción de EUR 0,0515; paga el día 2 de mayo;

- Inditex (ITX): descuenta dividendo ordinario a cuenta de 2021 por importe bruto por acción de EUR 0,465; paga el día 2 de mayo;

- Banco Sabadell (SAB): resultados 1T2022; conferencia con analistas a las 9:00 horas (CET);

- CIE Automotive (CIE): i) Junta General de Accionistas (1ª convocatoria); ii) resultados 1T2022; conferencia con analistas a las 17:30 horas (CET);

- Inmobiliaria del Sur (ISUR): resultados 1T2022;

- Mapfre (MAP): resultados 1T2022; conferencia con analistas a las 17:30 horas (CET);

- Grupo Catalana Occidente (GCO): Junta General de Accionistas (1ª convocatoria);

- Repsol (REP): resultados 1T2022; conferencia con analistas a las 12:30 horas (CET);

- Viscofan (VIS): resultados 1T2022.

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- Nokia (NOKIA-FI): resultados 1T2022;

- Nordea Bank (NDA.FI-FI): resultados 1T2022;

- Stora Enso (STE.R-FI): resultados 1T2022;

- Accor (AC-FR): ventas e ingresos 1T2022;

- Capgemini (CAP-FR): ventas e ingresos 1T2022;

- Pernod Ricard (RI-FR): ventas e ingresos 1T2022;

- Sanofi (SAN-FR): resultados 1T2022;

- Thales (HO-FR): ventas e ingresos 1T2022;

- TotalEnergies (TTE-FR): resultados 1T2022;

- Delivery Hero (DHER-DE): ventas, ingresos y datos operativos del 1T2022;

- HelloFresh (HFG-DE): resultados 1T2022;

- Linde (LIN-DE): resultados 1T2022;

- Bank of Ireland Group (BIRG-IE): avance de resultados 1T2022;

- Jeronimo Martins (JMT-PT): resultados 1T2022;

- Swedbank (SWED.A-SE): resultados 1T2022;

- Volvo Car (VOLCAR.B-SE): resultados 1T2022;

- Glencore (GLEN-CH): ventas, ingresos y datos operativos 1T2022;

- Swisscom (SCMN-CH): resultados 1T2022;

- Barclays (BARC-GB): resultados 1T2022;

- Unilever (ULVR-GB): ventas, ingresos y datos operativos 1T2022.

>Wall Street: publican resultados trimestrales, entre otras compañías:

- Apple (AAPL-US): 2T2022;

- Caterpillar (CAT-US): 1T2022;

- DexCom (DXCM-US): 1T2022;

- Domino’s Pizza (DPZ-US): 1T2022;

- Eli Lilly & Co. (LLY-US): 1T2022;

- First Solar (FSLR-US): 1T2022;

- Gilead Sciences (GILD-US): 1T2022;

- Intel (INTC-US): 1T2022;

- International Paper (IP-US): 1T2022;

- Mastercard (MA-US): 1T2022;

- McDonald’s (MCD-US): 1T2022;

- Merck & Co. (MRK-US): 1T2022;

- Roku (ROKU-US): 1T2022.