Resumen Semana

- Los principales índices bursátiles europeos y estadounidenses recuperaron la semana pasada gran parte de lo cedido durante la primera semana de julio, con los inversores animados por el proceso de desinflación que está experimentando la economía de EEUU, que parece confirmarse, lo que podría llevar a la Reserva Federal (Fed) a finalizar su proceso de subidas de tipos antes de lo esperado. Además, esta economía sigue mostrándose resistente ante la alta inflación y los mayores tipos de interés, lo que aumenta la probabilidad de que, finalmente, el banco central estadounidense sea capaz de lograr el tan ansiado “aterrizaje suave” de la misma.

- En ese sentido, cabe destacar que los resultados publicados el viernes por tres de los grandes bancos estadounidenses: JP Morgan (JPM-US), Wells Fargo (WFC-US) y Citigroup (C-US), apuntalaron este escenario, mostrando la imagen de una economía resistente, ya que en el 2T2023 las entidades fueron capaces de aumentar el volumen de préstamos con respecto al año anterior y elevaron sus expectativas de beneficios para el conjunto de 2023, lo que significa que no esperan cambios importantes en los préstamos o en los depósitos.

- Hasta que la semana que viene se celebren las reuniones de los comités de política monetaria de los principales bancos centrales occidentales, el de la Fed y el del BCE, serán los resultados empresariales trimestrales los que centren la atención de los inversores, siendo tan importantes o más que las propias cifras que den a conocer las cotizadas lo que digan las compañías sobre cómo ven el devenir de la economía y sobre cómo esperan que se desenvuelvan sus negocios en ese escenario.

- La agenda macroeconómica de la semana es algo liviana, destacando principalmente la publicación MAÑANA de las ventas minoristas de junio en EEUU y el miércoles de la lectura final del IPC de junio de la Eurozona, así como del IPC y del índice de precios de la producción (IPP) del Reino Unido del mismo mes. En este sentido, señalar que esta madrugada la Oficina Nacional de Estadística de China ha publicado el PIB del 2T2023, así como las ventas minoristas y la producción industrial del mes de junio. Todas estas cifras han venido a confirmar que el crecimiento de la economía de este país se está ralentizando en los últimos meses y que, por ello, va a necesitar del apoyo del Gobierno chino para revitalizarse.

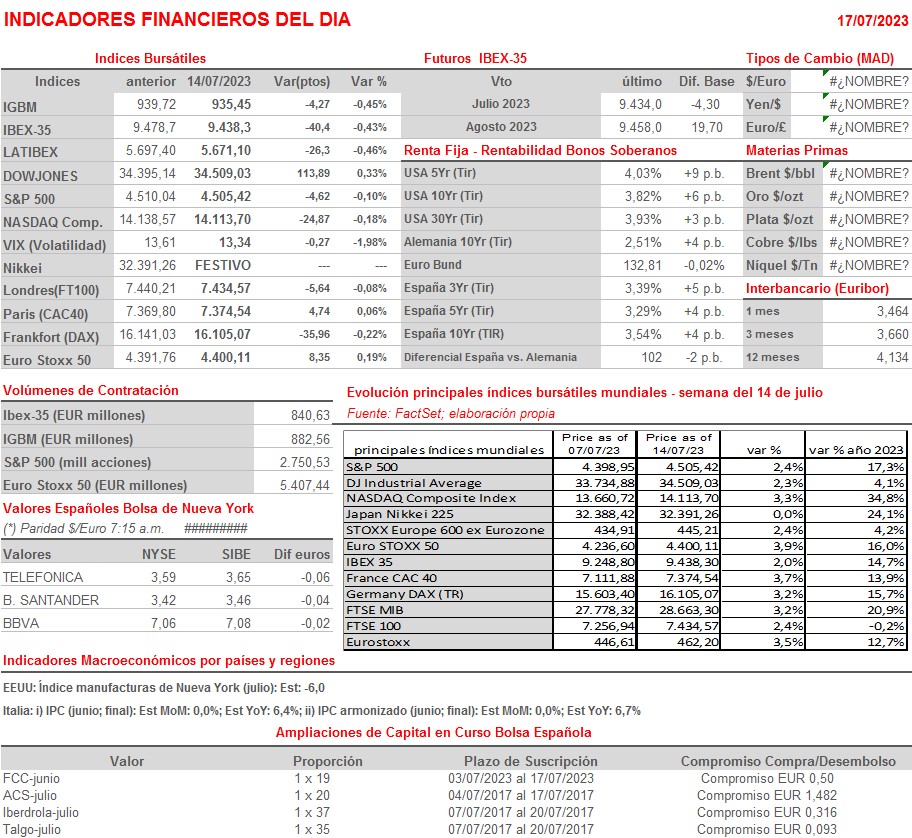

- Esperamos que HOY las bolsas europeas abran ligeramente a la baja, lastradas por las poco “ilusionantes” cifras macroeconómicas publicadas esta madrugada en China, con los inversores más cortoplacistas, a la espera de los resultados trimestrales, aprovechando los fuertes repuntes recientes experimentado por muchos valores y por los índices para realizar algunos beneficios. Los volúmenes de contratación seguirán siendo bajos, en una jornada en la que la agenda macro y empresarial es muy liviana, destacando únicamente en la primera de ellas la publicación esta tarde en EEUU del siempre relevante para los inversores índice de manufacturas de Nueva York, the Empire State Index, que se espera haya seguido en julio indicando contracción mensual de la actividad en la región.

Eventos del DÍA

>Bolsa Española

- Acerinox (ACX): paga dividendo ordinario a cuenta de 2022 por importe bruto de EUR 0,30 por acción.

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- Nordea Bank (NDA.FI-FI): resultados 2T2023;

- Aeroports de Paris (ADP-FR): ventas, ingresos y estadísticas de tráfico de junio 2023;

- TomTom (TOM2-NL): resultados 2T2023;

- Galp Energia (GALP-PT): ventas, ingresos y resultados operativos del 2T2023;

- Softronic (SOF.B-SE): resultados 2T2023.

>Wall Street: publican resultados trimestrales, entre otras compañías:

- FB Financial Corp. (FBK-US): 2T2023;

- Home Bancorp (HBCP-US): 2T2023.

Cambios de RECOMENDACIÓN

- AMS.SM (Amadeus IT Group): BNP Paribas Exane eleva a SOBREPONDERAR desde NEUTRAL.