TELEFÓNICA (TEF) presentó ayer sus resultados correspondientes al 1S2020, de los que destacamos los siguientes aspectos:

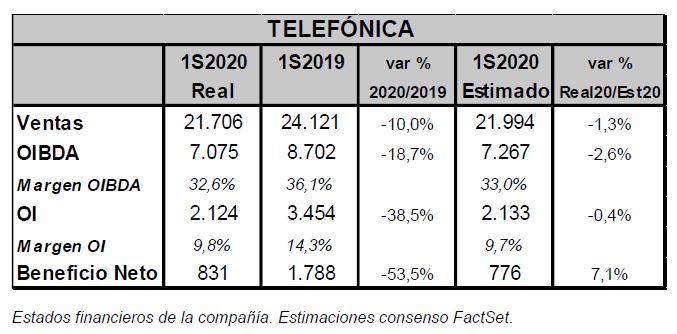

RESULTADOS TELEFÓNICA 1S2020 vs 1S2019 / CONSENSO FACTSET

Fuente: Estados financieros de la compañía.

- En el 1S2020, los ingresos de TEF disminuyeron un 10,0% interanual hasta los EUR 21.706 millones (un descenso del 3,5% interanual en términos orgánicos o del 1,9% en los cuatro mercados clave). El consenso de analistas de FactSet esperaba una cifra de facturación, ligeramente superior. En el 1S2020, los otros ingresos ascendieron a EUR 683 millones (vs EUR 1.229 millones en 1S2019, que incluían EUR 500 millones de plusvalías por la venta de activos).

- El cash flow de explotación (OIBDA) se redujo un 18,7% interanual hasta EUR 7.075 millones en 1S2020; -2,6% vs consenso analistas), debido principalmente a los impactos negativos del COVID-19 (EUR -338 millones), a la depreciación de las divisas (EUR -297 millones) y al deterioro del fondo de comercio asignado a T. Argentina (EUR -109 millones), así como por las plusvalías por la venta de activos registradas en el 2T2019 (EUR -285 millones) y los cambios en el perímetro (EUR -28 millones). En términos orgánicos, el OIBDA descendió un 5,9% interanual en el 1S2020, mientras que el OIBDA de los cuatro mercados clave disminuyó en menor medida en un -3,0% interanual en 1S2020.

- En términos sobre ventas, en el 1S2020 el margen OIBDA se mantuvo prácticamente estable (-0,9 p.p. interanual) en el 32,6% (-3,5 p.p. interanual reportado; vs 33,0% del consenso).

- En el 1S2020, el beneficio neto de explotación (OI) cayó un 38,5% interanual hasta los EUR 2.124 millones (- 17,7% interanual en términos orgánicos), aunque estuvo en línea (-0,4%) con la estimación que el consenso había realizado de esta magnitud. En términos sobre ventas, el margen OI se situó en el 9,8%, en línea con el margen esperado del consenso, pero una fuerte contracción con respecto al 14,3% del 1S2019.

- El beneficio neto atribuible de TEF se redujo un 53,5% interanual hasta los EUR 831 millones en 1S2020, aunque el consenso de analistas esperaba una mayor reducción, hasta los EUR 776 millones.

- El CapEx disminuyó un 19,6% interanual (-11,3% en términos orgánicos) hasta los EUR 2.721 millones en el 1S2020.

- La deuda neta financiera a cierre de junio 2020 totalizó EUR 37.201 millones, lo que supone EUR 543 millones menos frente a diciembre 2019, impactada positivamente por la generación de caja libre de EUR 1.222 millones, las inversiones financieras netas de EUR 9 millones y otros factores netos por un total de EUR 900 millones.

Por otro lado, el diario Cinco Días recoge en su edición de hoy que TEF confirmó sus objetivos para 2020, que habían sido revisados en mayo. Así, prevé un avance del ratio OIBDA-Capex de ligeramente negativo a estable, mientras que el dividendo se mantiene en EUR 0,40 brutos por acción. TEF también reiteró sus objetivos de 2022, con un crecimiento orgánico de sus ingresos y una mejora del ratio OIBDA-Capex / Ingresos en 2 p.p. frente a 2019.

El presidente de TEF, José María Alvarez-Pallete, destacó en la conference call de resultados que se ha detectado una recuperación de la actividad desde junio, con la apertura de todas las tiendas en Europa. Además, el consejero delegado de TEF, Angel Vilá, dijo que hay signos de mejora en España, con expectativas positivas para el 2S2020.

Asimismo, el diario destacó que TEF ha abierto la opción para la venta de participaciones en sus redes de fibra óptica a grupos de inversión, con el objetivo de reducir deuda.

Por otra parte, señalar que TEF alcanzó ayer un acuerdo con Liberty Latin America Ltd. para la venta de la totalidad del capital social de Telefónica de Costa Rica TC, S.A. El importe agregado (enterprise value) de Telefónica Costa Rica es de $ 500 millones (aproximadamente EUR 425 millones al tipo de cambio actual), un múltiplo implícito de aproximadamente 7,4 veces el OIBDA 2019 de dicha compañía.

La plusvalía antes de impuestos la estima TEF en, aproximadamente, EUR 210 millones y la deuda neta de TEF se reducirá en aproximadamente EUR 425 millones. El cierre de esta transacción está sujeto a determinadas condiciones de cierre, incluyendo las pertinentes aprobaciones regulatorias. Por otra parte, y por lo que se refiere a la acción legal iniciada el pasado mes de mayo de 2020, contra Millicom International Cellular, S.A. y Millicom Spain, S.L. ante los Tribunales del Estado de Nueva York (EEUU), para exigir el cumplimiento de los términos del acuerdo alcanzado el pasado 20 de febrero de 2019 entre TEF y Millicom para la venta de Telefónica Costa Rica, TEF informa de que dicha acción legal continuará exigiendo el resarcimiento de todos los daños y perjuicios que el incumplimiento injustificado de Millicom ha ocasionado a TEF.

¿Tienes alguna duda?

Puedes consultarnos a través de info.link@linksecurities.com o en el 91 504 06 12

Lee nuestra últimas entradas al blog:

Agenda de eventos macroeconómicos | del 22 al 26 de julio

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 15 al 19 de julio

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másAgenda de eventos macroeconómicos | del 8 al 12 de julio

Consulta los eventos macroeconómicos más relevantes de la semana.

leer másSuscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

Suscríbete a nuestro comentario diario y recibe un análisis diario vía mail

Accede a toda la actualidad económica más relevante de la mano de los comentarios diarios de nuestros analistas.

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados

- Indicadores financieros relevantes

- Comentario de mercado

- Eventos y noticias destacadas del día

- Análisis y valoración de resultados