Resumen Semana

- En las últimas semanas, y tras un comienzo de ejercicio muy positivo, tanto los mercados de bonos como los de acciones europeos y estadounidenses han corregido parte de sus avances, en un movimiento que se ha dejado notar más en Wall Street, donde sus principales índices bursátiles han cedido alrededor de un 5% desde sus máximos anuales, tras sufrir la semana pasada fuertes caídas, convirtiéndose de ese modo en una de las peores semanas en este mercado desde comienzos de diciembre.

- Detrás de este negativo comportamiento que, de momento, consideramos como parte de un proceso de consolidación, está la constatación de que: i) la economía de EEUU y las principales economías de Europa se están mostrando más resistentes de lo inicialmente esperado, habiendo sido capaces, con la posible excepción de Alemania, de evitar la entrada en recesión a pesar de la alta inflación y de los rápidos y verticales incrementos de los tipos de interés oficiales; ii) la inflación, si bien se está moviendo en la buena dirección, no está moderándose tan rápidamente como esperaban los inversores más “optimistas”; iii) la probabilidad cada vez más elevada de que los bancos centrales se vean forzados a seguir subiendo sus tasas de interés, situando su tasa terminal sensiblemente por encima de lo esperado por el mercado hasta hace unas semanas; iv) el convencimiento de que los bancos centrales no comenzarán a bajar tipos este año dada la mayor fortaleza de la economía y la resistencia a la baja que está mostrando la inflación, sobre todo en el sector servicios; y v) el temor de algunos inversores de que la actuación de los bancos centrales para controlar la inflación provoque un “aterrizaje brusco” de las principales economía desarrolladas en 2024.

- En los próximos días destacaríamos la publicación en las principales economías de la Eurozona de las lecturas preliminares de la inflación del mes de febrero. Unas lecturas peores de lo esperado, que muestren que esta variable se muestra reticente a moderarse o que, incluso, ha vuelto a repuntar, serían muy negativamente recibidas por los mercados de bonos y de acciones de la región. Además, también se darán a conocer en las principales economías de Europa y en EEUU las lecturas finales del mismo mes de los índices adelantados de actividad de los sectores de las manufacturas y de los servicios, los PMIs y los ISM estadounidenses.

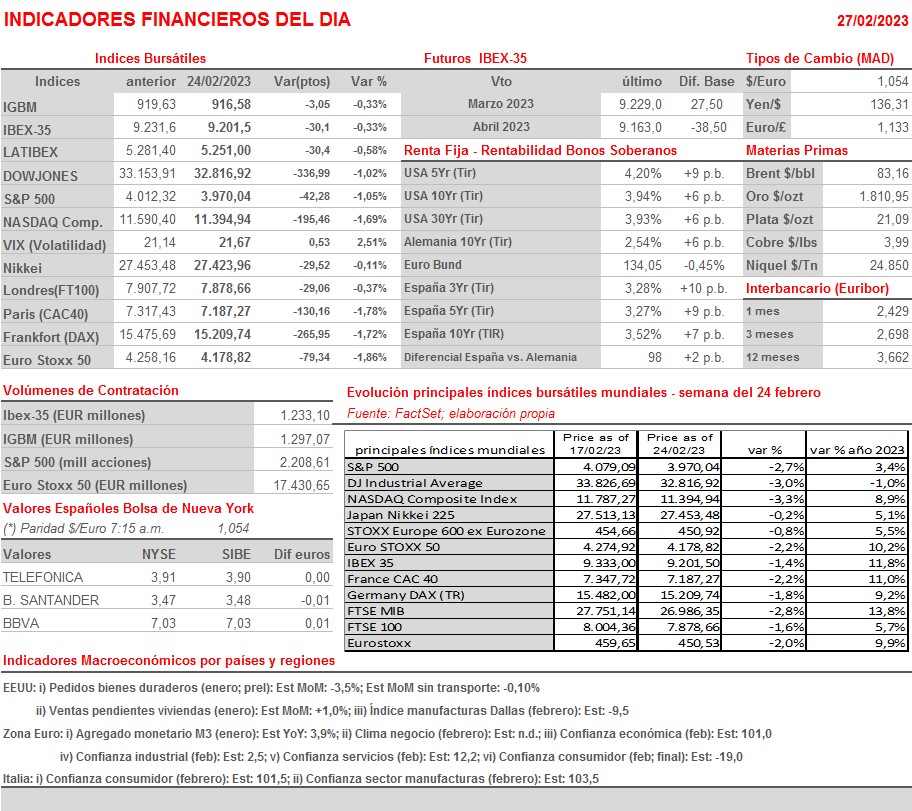

- HOY, y para empezar la semana, esperamos que las bolsas europeas abran ligeramente al alza, intentando de este modo estabilizarse tras las caídas que experimentaron durante la sesión del viernes. En la agenda macroeconómica de HOY destaca la publicación en la Eurozona del agregado monetario M3 del mes de enero, cuyo crecimiento interanual se espera que haya seguido ralentizándose, así como de los índices de confianza económica sectoriales de febrero y de la lectura final del citado mes del índice de confianza de los consumidores. Por la tarde, y ya en EEUU, destaca la publicación de las lecturas preliminares de enero de los pedidos de bienes duraderos, cifras que en su componente subyacente son una buena aproximación al comportamiento de la inversión empresarial en el país.

Eventos del DÍA

>Bolsa Española

- Acciona (ANA): resultados 4T2022 y 2022; conferencia con analistas a las 11:15 horas (CET);

- Acciona Renovables (ANE): resultados 4T2022 y 2022;

- Applus Services (APPS): resultados 4T2022 y 2022; conferencia con analistas a las 10:00 horas (CET);

- Cie Automotive (CIE): resultados 4T2022 y 2022; conferencia con analistas a las 15:30 horas (CET);

- Elecnor (ENO): resultados 4T2022 y 2022; conferencia con analistas a las 15:00 horas (CET);

- Fluidra (FDR): resultados 4T2022 y 2022; conferencia con analistas a las 11:00 horas (CET);

- Gestamp (GEST): resultados 4T2022 y 2022; conferencia con analistas a las 18:30 horas (CET);

- Metrovacesa (MVC): resultados 4T2022 y 2022; conferencia con analistas a las 8:30 horas (CET);

- ACS: resultados 4T2022 y 2022, conferencia con analistas martes 28 a las 12:00 horas (CET);

- Melia Hotels (MEL): resultados 4T2022 y 2022.

>Bolsas Europeas: publican resultados trimestrales y datos operativos, entre otras compañías:

- Saipem (SPM-IT): resultados 4T2022;

- PostNL (PNL-NL): resultados 4T2022;

- Banco Comercial Portugues (BCP-PT): resultados 4T2022.

>Wall Street: publican resultados trimestrales, entre otras compañías:

- BioMarin Pharmaceutical (BMRN-US): 4T2022;

- Zoom Video Communications (ZM-US): 4T2023.

Cambios de RECOMENDACIÓN

- ITX.SM (Inditex): BofA eleva a NEUTRAL desde INFRAPONDERAR.

- AMS.SM (Amadeus IT Group): BNP Paribas Exane eleva a NEUTRAL desde INFRAPONDERAR.

- CLNX.SM (Cellnex Telecom): Berenberg recorta a MANTENER desde COMPRAR.